| ||||||

Tραπεζίτης στο τιμόνι του Yγεία Aνοίγει ο χορός εξαγορών στον χώρο των ιδιωτικών νοσηλευτηρίων ΓΙΩΡΓΟΣ ΦΙΝΤΙΚΑΚΗΣ, ΓΙΩΡΓΟΣ ΠΟΥΛΕΡΕΣ Χορός εξαγορών ανοίγει στον κλάδο της ιδιωτικής περίθαλψης, καθώς ο τζίρος του προβλέπεται να αυξάνεται τα επόμενα χρόνια με ρυθμό 15%-20%, γεγονός που αποτελεί δέλεαρ για επιχειρηματίες, εντός και εκτός του χώρου αυτού.

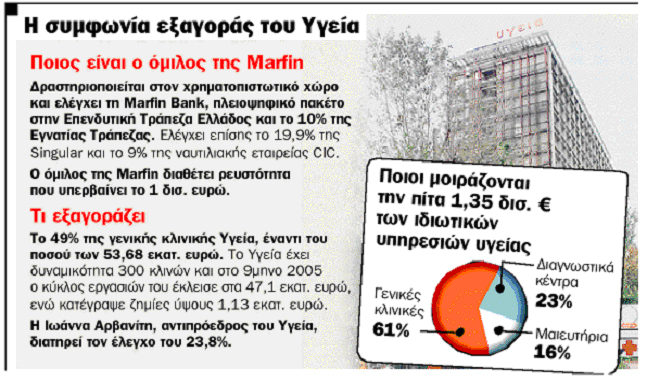

Στελέχη της αγοράς εκτιμούν ότι η εξαγορά του 49% των μετοχών του νοσηλευτηρίου Υγεία, την οποία ανακοίνωσε χθες ο χρηματοοικονομικός όμιλος της Marfin, δεν θα είναι η μοναδική. Τα στελέχη αυτά προβλέπουν ότι στο μέλλον θα διαμορφωθούν λιγότερα και ισχυρότερα επιχειρηματικά σχήματα και ότι ο χώρος των υπηρεσιών υγείας θα συγκεντρωθεί στα χέρια δύο, ή τριών το πολύ, μεγάλων ομίλων. Κοντά στα 54 εκατ. ευρώ Το deal εξαγοράς του Υγεία από τη Marfin Financial Group, θυγατρική της Marfin Capital, ανήλθε σε 53,68 εκατ. ευρώ, καθώς αγοράστηκαν 20,97 εκατομμύρια μετοχές του Υγεία στην τιμή των 2,56 ευρώ ανά μετοχή. Χθες μάλιστα η μετοχή του Υγεία έκανε ράλι και έκλεισε στα 3 ευρώ, κάνοντας limit up κατά 20%, το δεύτερο συνεχόμενο (τη Δευτέρα είχε κλείσει στα 2,5 ευρώ με αύξηση 19,6%). H συμφωνία προβλέπει ότι η Ιωάννα Αρβανίτη, αντιπρόεδρος του Υγεία, διατηρεί τον έλεγχο του 23,8%, ενώ θα συνεχίσει να έχει βαρύνοντα λόγο στο νέο μάνατζμεντ του νοσοκομείου, το οποίο θα πλαισιωθεί από στελέχη της Marfin. Στόχος, η αναδιοργάνωση Ανάμεσα στους στόχους του νέου βασικού μετόχου είναι το Υγεία να επιχειρήσει να εξαγοράσει και άλλα, μικρότερα θεραπευτήρια και να αναπτύξει στρατηγικές συνεργασίες και συμμαχίες με ξένους επιχειρηματικούς ομίλους. Πρόθεση της Marfin Financial Group, όπως αναφέρει στην ανακοίνωσή του ο αντιπρόεδρός της Ανδρέας Βγενόπουλος, είναι η αναδιοργάνωση της εταιρείας, η περαιτέρω μετοχοποίησή της προς τους γιατρούς, οι οποίοι αποτελούν τη σπονδυλική στήλη του Υγεία, και η ανάπτυξη μέσω στρατηγικών συνεργασιών και συμπράξεων στον χώρο της υγείας. Τις τελευταίες πάντως εβδομάδες, οι πληροφορίες έφεραν πολλούς επιχειρηματίες του χώρου να έχουν βολιδοσκοπήσει για το Υγεία την οικογένεια Αρβανίτη, η οποία όμως τις είχε διαψεύσει. Πρωταγωνιστής με προίκα την εμπιστοσύνη εφοπλιστών και ρευστό 1 δισ. ευρώ

ΜΟΛΙΣ ΟΚΤΩ XPONIA χρειάστηκε ο δικηγόρος Ανδρέας Βγενόπουλος για να δημιουργήσει τον όμιλο της Marfin F.G., ο οποίος μέσα από αλλεπάλληλες εξαγορές - κυρίως κατά την περίοδο της άνοιξης του χρηματιστηρίου - αποτελεί σήμερα έναν από τους σημαντικότερους επενδυτικούς ομίλους της χώρας. Αρχίζοντας το 1998 με μια μικρή επενδυτική εταιρεία, τη Marfin ΑΕΠΕΥ, ο κ. Βγενόπουλος κατάφερε να αποκτήσει την εμπιστοσύνη σημαντικών ονομάτων από τον χώρο των Ελλήνων εφοπλιστών. Σήμερα οι στρατηγικοί επενδυτές τού ομίλου της Marfin είναι μέλη των εφοπλιστικών οικογενειών Βενιάμη, Φράγγου, Βέττα και Χανδρή. Σωφροσύνη... Εξοπλισμένος με ρευστότητα που υπερβαίνει το 1 δισ. ευρώ, ο ισχυρός άνδρας της Marfin F.G. φιλοδοξεί να αναδείξει τον όμιλο σε πρωταγωνιστή των εξελίξεων που κυοφορούνται στον χώρο των μικρών τραπεζών. Μάλιστα, κάποιοι κάνουν λόγο και για το ενδεχόμενο να διεκδικήσει ακόμη και την Εμπορική Τράπεζα στην περίπτωση που αποκλειστεί η εξαγορά της από την Credit Agricole. Σε κάθε περίπτωση, ο κ. Βγενόπουλος έχει υποσχεθεί στους μετόχους του ομίλου ότι κάθε επενδυτική κίνησή του θα είναι «σώφρων και με μεγάλες πιθανότητες κερδοφορίας». Στην πληροφορική H απόκτηση του Υγεία δεν είναι ούτε το πρώτο ούτε το τελευταίο από τα επιχειρηματικά deals που φέρουν τη σφραγίδα του Ανδρέα Βγενόπουλου. H επόμενη κίνησή του αναμένεται να γίνει στον κλάδο της πληροφορικής καθώς, σύμφωνα με πληροφορίες, η εταιρεία Singular στην οποία ελέγχει περίπου το 20% των μετοχών βρίσκεται ένα βήμα πριν από την εξαγορά της LogicDis. Η τελευταία ελέγχεται σε ποσοστό πάνω από 35% από τον όμιλο της Eurobank, ο οποίος στο πλαίσιο της στρατηγικής να αποδεσμευτεί από συμμετοχές εκτός του χρηματοπιστωτικού κλάδου διαπραγματεύεται την πώληση της συμμετοχής του. Στα σχέδια του ομίλου της Marfin και των άλλων μετόχων της Singular είναι να αναδείξουν τη LogicDis - αν και εφόσον έχουν θετική κατάληξη οι σχετικές διαπραγματεύσεις - σε μια από τις μεγαλύτερες εταιρείες πληροφορικής της χώρας. Τι κατέχει ήδη Στον χρηματοπιστωτικό χώρο ο όμιλος της Marfin F.G. ελέγχει τη Marfin Bank (διαθέτει σήμερα 11 υποκαταστήματα), κατέχει πλειοψηφικό πακέτο στην Επενδυτική Τράπεζα Ελλάδος, καθώς και το περίπου 10% της Εγνατίας Τράπεζας. Εκτός του χρηματοπιστωτικού κλάδου, πέρα από το 19,99% των μετοχών της Singular και το 49% των μετοχών του Υγεία, κατέχει επίσης το 9% της ναυτιλιακής εταιρείας CIC. Στο μετοχικό κεφάλαιο της Marfin F.G. συμμετέχουν με ποσοστό 54% ξένοι θεσμικοί επενδυτές - ο μεγαλύτερος από αυτούς, η Morgan Stanley, ελέγχει το 14,5% -, το 27% ελέγχεται από ομάδα Ελλήνων στρατηγικών επενδυτών με επικεφαλής τον κ. Ανδρέα Βγενόπουλο, ενώ το υπόλοιπο κατέχουν άλλοι επενδυτές. Σχέδια επενδύσεων και εξαγορών για κλινικές, διαγνωστικά και μαιευτήρια ΣΤΕΛΕΧΗ της αγοράς των ιδιωτικών υπηρεσιών υγείας εκτιμούν ότι το επόμενο διάστημα θα υπάρξει συγκέντρωση των δυνάμεων σε λίγα επιχειρηματικά σχήματα, αφού πολλοί από τους σημερινούς παίκτες αντιμετωπίζουν σοβαρά οικονομικά προβλήματα. Ήδη ο όμιλος της Euromedica έχει ένα ευρύτατο επενδυτικό πλάνο στον χώρο της υγείας και στο πλαίσιο αυτό πραγματοποιεί επαφές με ξένο fund που τοποθετείται με επενδύσεις σε θεραπευτήρια και διαγνωστικά κέντρα. Το ενδιαφέρον του ομίλου, σύμφωνα με πληροφορίες, αφορά την εξαγορά νοσηλευτικής μονάδας ή ακόμη και τη δημιουργία νέου νοσοκομείου, αλλά και την ανάπτυξή του με μονάδες στην περιφέρεια. Έμφαση στην ανάπτυξη * Ο όμιλος Αποστολόπουλου κατέχει μερίδιο γύρω στο 30% στον χώρο της ιδιωτικής υγείας και ακούγεται πως ενδιαφέρεται να ανεγείρει μονάδα θεραπευτικού τουρισμού σε έκταση ιδιοκτησίας του στην Παιανία. * Το Ιασώ σχεδιάζει να κατασκευάσει μία γενική κλινική στην περιοχή της Θεσσαλίας και μία κλινική θεραπευτικού τουρισμού, ενώ δίνει έμφαση στην ανάπτυξη νέων τεχνολογιών (πρόσφατα δημιούργησε τράπεζα βλαστοκυττάρων). Επιπλέον, το τελευταίο τρίμηνο ακούγεται έντονα ότι στελέχη μεγάλου ξένου fund έχουν πραγματοποιήσει επαφές με δεκάδες αυτόνομα διαγνωστικά κέντρα και μικρές αλυσίδες για την εξαγορά τους, ενώ ανάλογες κρούσεις διενεργεί μεγάλη ιδιωτική τράπεζα για λογαριασμό πελάτης της. * Σύμφωνα με μελέτη της ICAP, ο συνολικός κύκλος εργασιών από τις υπηρεσίες υγείας το 2004 ανήλθε σε περίπου 1,25 δισ. ευρώ, ποσό που επιμερίζεται σε 750 εκατ. ευρώ για κλινικές, 275 εκατ. ευρώ για τα διαγνωστικά κέντρα και 185 εκατ. ευρώ για τα μαιευτήρια. ΤΑ ΝΕΑ , 25/01/2006 | ||||||